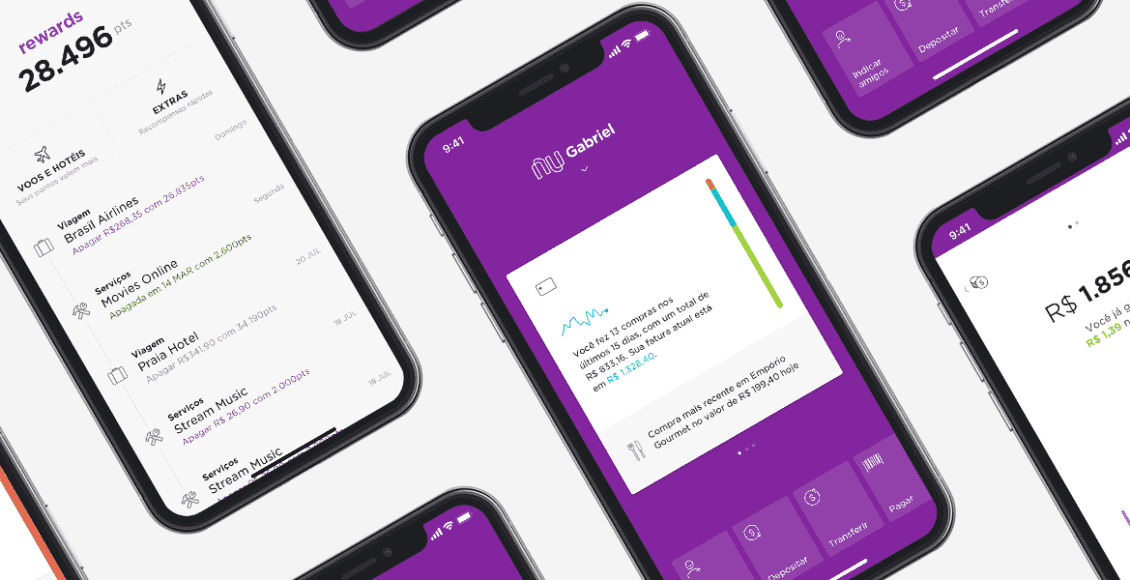

Nubank prepara abertura de capital na bolsa norte-americana

Informações sobre interesse e movimento da fintech em fazer um IPO na Nasdaq em 2021 vieram de fontes do próprio banco

Informações sobre interesse e movimento da fintech em fazer um IPO na Nasdaq em 2021 vieram de fontes do próprio banco

Jornalista especializado em cultura, tecnologia e inovação com passagens por Estadão, Yahoo! Finanças e UOL.