Queda da Selic: como ela afeta seus investimentos

Entenda como a queda nos juros também pode diminuir seus rendimentos na renda fixa

A queda da Selic para 2% a.a afeta especialmente os investimentos em renda fixa com indexadores atrelados ao índice. Entenda como isso acontece e por que é preciso estudar alternativas.

Na última semana, a taxa Selic sofreu seu nono corte consecutivo e foi reduzida em 0,25 ponto percentual, chegando à sua mínima histórica: 2% ao ano. Você sabe como a queda da Selic afeta seus investimentos? Vamos explicar!

Para começar, é preciso entender que a taxa Selic representa o custo do crédito no país. Ou seja, quando ela está mais alta, fica mais caro emprestar dinheiro; e quando está mais baixa, o dinheiro, em tese, fica mais barato. É por isso que ela costuma ser usada para controlar o consumo e a inflação.

Da mesma forma, a queda da Selic influencia os investimentos, já que a taxa serve de parâmetro para boa parte deles, afetando o comportamento de indexadores como o CDI e o IPCA.

Vamos a um exemplo relacionado ao CDI, cujo valor é determinado de acordo com os juros, ou seja, um CDI normalmente custa próximo do percentual da taxa Selic. Se a taxa está em 2% e você investiu em um CDB que paga 100% do CDI, então receberá um retorno bruto próximo dos 2%. Se a Selic sobe para 3%, por exemplo, seu retorno também aumenta.

Queda da Selic também afeta Tesouro e Poupança

Outro exemplo são os títulos do Tesouro Direto com rentabilidade associada à Selic, o Tesouro Selic. Como seu rendimento acompanha o comportamento do índice, isso significa que um corte na Selic também gera corte no rendimento do título. O mesmo aconteceria se a Selic subisse: neste caso, o rendimento aumentaria.

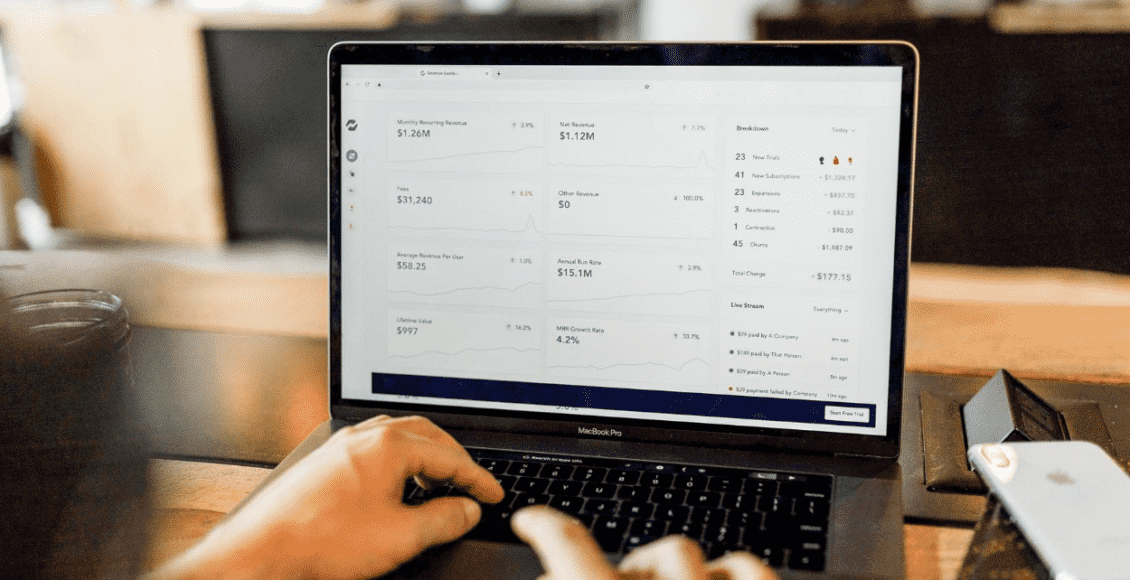

É importante entender que com a queda da Selic, quem investe em renda fixa é que tem seus investimentos mais afetados. “A queda de mais 0,25p.p na taxa de juros vai afetar principalmente aplicações de renda fixa pós-fixadas, que vão passar a render menos. Por isso, fundos de renda fixa pós fixados, CDBs, LCIs, LCAs indexados ao CDI serão afetados automaticamente, assim como Papéis do Tesouro Indexados a SELIC”, explica Paulo Cunha, profissional em investimentos e sócio fundador da iHUB Investimentos.

No caso da poupança, como existe um regra que determina que com a Selic abaixo de 8,5% ao ano, a caderneta terá rendimento equivalente a 70% da Selic, isso significa que o rendimento será de 70% de 2% ao ano. Ou seja, descontando-se a potencial inflação do período, pode até oferecer rendimento negativo na prática.

É por isso que especialistas recomendam diversificar ou usar a poupança apenas no caso de reserva de emergência. Ainda assim, a sugestão mais adequada é escolher investimentos líquidos de renda fixa que tenham taxa semelhante ou superior à taxa do CDI neste caso.

Diversificação deve ser considerada

Diversificar investimentos pode ser uma decisão acertada nesse momento de queda da Selic, já que poupança, CDBs, LCI, LCA e quaisquer papeis indexados ao CDI terão retornos menores. É preciso, porém, avaliar seu perfil de investidor para não correr riscos que não façam sentido para você. Montar uma carteira direcionada aos seus objetivos também é importante.

Para o fundador Yubb, Bernardo Pascowitch, a manutenção da queda da Selic sinaliza a incapacidade dos investimentos em renda fixa de gerarem aumento de renda. “Os investimentos em renda fixa estão se consolidando como opções apenas para quem deseja manter sua reserva de emergência e/ou conservar o seu patrimônio, mas não para quem deseja aumentá-lo”, explica.